Regard sur les placements mondiaux

- Rappelons que notre publication trimestrielle sur les perspectives des placements, qui renferme une évaluation macroéconomique détaillée, se trouve ici.

Déprime des marchés financiers (Partie 1 de 5) - Une période éprouvante pour les marchés

- L'année 2018 a été très difficile pour les actions ; l’Indice MSCI Monde a cédé 11 % en un an et l'indice américain S&P 500, 7 %.

- Évidemment, ces pourcentages ne témoignent pas des mouvements spectaculaires qui ont eu lieu en cours d'année. Du sommet au creux, l’Indice MSCI Monde est entré dans une période baissière en perdant un peu plus de 20 % de sa valeur. Le S&P 500 est passé à un cheveu d'égaliser cette marque en affichant un recul de 19,8 %.

- Ces rendements découlent principalement des fluctuations observées au cours de certaines périodes de l'année, plus particulièrement aux É.-U., où l'Indice S&P 500 affichait encore une hausse annuelle au début du mois de décembre.

- La Chine, l'autre superpuissance économique, a quant à elle remporté le triste honneur d'enregistrer le recul annuel le plus prononcé parmi les principaux marchés, cédant 25 % en monnaie locale et près de 30 % en dollars américains.

- Compte tenu des mouvements très brusques du marché boursier lors des dernières semaines de 2018, au cours desquelles les variations de plusieurs points de pourcentage étaient pour ainsi dire monnaie courante, il n’est pas étonnant que l'Indice VIX ait atteint quelques-uns de ses niveaux les plus élevés depuis plusieurs années.

Déprime des marchés financiers (Partie 2 de 5) - Coup d'œil rétrospectif

- Évidemment, il est nécessaire de prendre un certain recul pour examiner la chute du marché boursier.

- La récente volatilité découle en partie de l'incertitude élevée et de la révision des prévisions des marchés. Cependant, elle résulte aussi des volumes de négociation extrêmement faibles pendant la période des Fêtes. Sans ce facteur particulier, les fluctuations auraient été nettement moins prononcées.

- En dépit de la récente baisse marquée, le S&P 500 se situe toujours à un niveau supérieur à tous ses sommets atteints avant septembre 2017. En somme, le rendement annualisé composé du S&P est encore positif : 5,7 % pour les deux dernières années, plus les dividendes.

- Depuis le creux de la crise financière mondiale atteint en mars 2009, le S&P 500 a tout de même réussi à offrir un remarquable rendement annualisé avant dividendes de 14,3 %. Ce rendement est évidemment moins alléchant lorsqu'on le compare aux niveaux d'avant la crise. Toutefois, il convient de signaler que même les investisseurs qui ont acheté des actions en 2007, lorsque le marché se trouvait à son sommet, ont réussi à obtenir un rendement annualisé de 4,3 % (et peut-être des dividendes de 2 %) à la fin de 2018.

- La plupart des investisseurs détiennent une combinaison de titres qui incluent, en plus des actions, des obligations. Au cours des derniers mois, soit au moment même où les actions ont dégringolé, le marché des obligations d'État s’est particulièrement signalé en jouant à merveille son rôle de protection dans les portefeuilles équilibrés.

- Pour l'ensemble de ces raisons, le marché boursier n'a pas souffert autant qu'il n'y paraît à première vue.

Déprime des marchés financiers (Partie 3 de 5) - Risques de placement

- Examinons maintenant les principaux risques en ce qui concerne les perspectives.

- Premièrement, à l’évidence, la croissance économique mondiale ralentit. En Chine, les données les plus récentes de l'indice des directeurs d'achats ont chuté sous la barre des 50, et dans toutes les régions, les indicateurs avancés ont diminué de façon soutenue en 2018.

- Deuxièmement, il y a lieu de croire que l'essoufflement se poursuivra en 2019, alors que les conséquences du resserrement des conditions financières, du protectionnisme et de l’atténuation de l’effet des mesures de relance commencent à se faire sentir.

- Troisièmement, même si ses inconvénients sont mineurs, la paralysie du gouvernement américain n'est pas un facteur positif au moment où la psychologie du marché demeure précaire.

- Quatrièmement, les risques de baisse dépassent les risques de hausse compte tenu de la fin imminente du cycle économique et de l’aplatissement actuel de la courbe des taux (dernièrement sous forme d'aplatissement de nature haussière particulièrement inopportun). Nos prévisions de croissance demeurent inférieures à la moyenne.

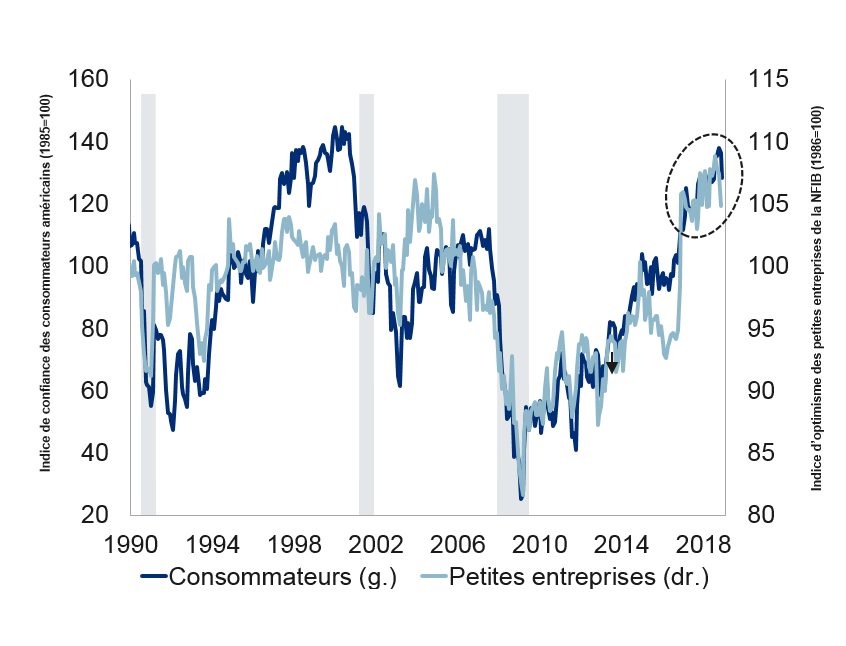

- Cinquièmement, nous devons désormais nous inquiéter de la formation d'un cercle vicieux. Jusqu'à ce jour, les préoccupations macroéconomiques se traduisaient par la faiblesse du marché boursier. Aujourd’hui, il faut plutôt se demander à quel point la récente faiblesse du marché boursier se répercutera sur l'activité économique. L'indice de la Réserve fédérale de Richmond vient tout juste de chuter à son pire niveau en près de trois ans, bien qu'il soit reconnu comme étant volatil. D'autres mesures, comme la confiance des consommateurs et des entreprises (voir le premier graphique), n'ont que légèrement fléchi. Toutefois, comme ces données ont été établies avant le gros du carnage survenu sur les marchés, elles pourraient reculer davantage. Comme c'est souvent le cas, le tout repose en grande partie sur la psychologie humaine et sur la mesure dans laquelle les mauvaises nouvelles engendrent d'autres mauvaises nouvelles, par exemple une baisse des dépenses des consommateurs ou des restrictions frappant les services d'approvisionnement.

La confiance a-t-elle plafonné ?

La confiance des consommateurs et des entreprises reste élevée aux États-Unis, mais décline

Nota : Indice de confiance des consommateurs en date de dec. 2018 ; indice d'optimisme des petites entreprises en date de nov. 2018. Les parties ombrées représentent les récessions. Sources : The Conference Board, NFIB, Have Analytics, RBC GMA.

Déprime des marchés financiers (Partie 4 de 5) - Occasions de placement

- Si les risques sont indéniables, les occasions à saisir le sont tout autant.

- Premièrement, les marchés boursiers progressent bien plus souvent qu'ils ne reculent. Comme les prévisions de croissance mondiale pour 2019 correspondent à la moyenne sur cinq ans, rien ne laisse croire que le marché boursier est condamné à une dégringolade.

- Deuxièmement, nous avons beau nous inquiéter du ralentissement de la croissance et de la hausse des taux d'intérêt, le recul des marchés reflète sans doute déjà ces facteurs dans une large mesure. Par conséquent, les possibilités de déception futures sont probablement moindres. Au contraire, on observe dorénavant un important potentiel de hausse.

- Troisièmement, d'un point de vue technique, la récente série de gains quotidiens importants du marché boursier est de bon augure. De même, compte tenu du cycle présidentiel, l'année 2019 (troisième année) devrait être favorable au marché boursier américain. La correction a provoqué le type de revirement de confiance extrême qui précède habituellement un changement d'orientation des marchés (qui dépend toutefois en grande partie du suivi de la situation).

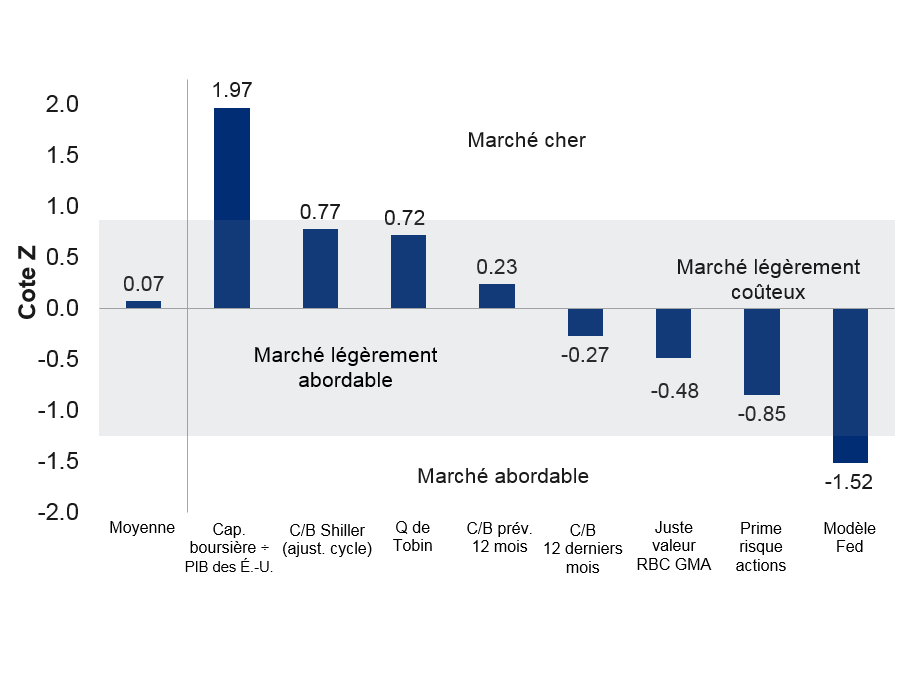

- Quatrièmement, les valorisations du marché boursier ont chuté à des niveaux attrayants. Selon les calculs de Bloomberg, les ratios C/B prévisionnel et actuel se trouvent actuellement à un plancher vieux de plus de cinq ans. Après plusieurs années de surévaluation, un ensemble de mesures d’évaluation se rapproche désormais de la juste valeur moyenne (voir le graphique suivant). Nos propres fourchettes de juste valeur indiquent que les actions sont désormais bon marché. Les valorisations attrayantes sont l'un des facteurs les plus sûrs de rendement supérieur à long terme, même si elles n'ont qu'une incidence restreinte à court terme.

Indice S&P 500

Mesures de valorisation normalisées, en date de décembre 2018

Nota : Données historiques depuis janvier 1956 pour le Q de Tobin, le ratio C/B prévisionnel sur 12 mois, le ratio C/B de Shiller, le ratio C/B de 12 derniers mois, la prime de risque des actions et le modéle de la Fed. Données historiques depuis mars 1956 pour la capitalisation boursière ÷ PIB des États-Unis. Données historiques depuis janvier 1960 pour la juste valeur de RBC GMA. Sources : Haver Analytics, RBC MS, RBC GMA.

Déprime des marchés financiers (Partie 5 de 5) - Risques et occasions

- Le défi consiste donc à soupeser les risques et les occasions à saisir, qui sont tous deux sont considérables.

- Du côté des éléments négatifs, notons un ralentissement de la croissance et des risques de récession grandissants.

- Cela dit, un grand soulagement provient du fait que le marché boursier a déjà pris en compte une part importante de cette détérioration de la conjoncture macroéconomique. Les valorisations boursières moindres qui en découlent indiquent que les rendements futurs des marchés boursiers ne sont plus uniquement attribuables à la croissance des bénéfices. Les rendements peuvent aussi provenir de rendements en dividendes supérieurs et de la normalisation des valorisations.

- Nous continuons de viser juste avec notre répartition de l'actif, puisque nous avons réduit progressivement notre prise de risque dans les marchés des actions et du crédit au cours des années 2017 et 2018. De plus, nous avons réduit la pondération des actions américaines l'automne dernier, et fait l'acquisition d'obligations gouvernementales au moment où elles ont atteint temporairement des niveaux attrayants. Toutes ces mesures ont joué en notre faveur et contribuent à atténuer l'effet de la récente faiblesse du marché boursier.

- La suite des choses dépendra principalement de l'évolution des données techniques, et de la réaction des ménages et des entreprises à la récente volatilité des marchés financiers.

Paralysie du gouvernement

- Le gouvernement fédéral des États-Unis a entamé sa deuxième semaine de paralysie sans grand progrès.

- En fait, les négociations pourraient devenir encore plus ardues en janvier. Les démocrates, majoritaires à la Chambre des représentants dès le 3 janvier, constitueront une nouvelle source d'opposition au projet de la Maison-Blanche de financer la construction d'un mur le long de la frontière mexicaine. Il faut reconnaître que les démocrates avaient déjà une forte influence dans les négociations sur le budget avant même qu'ils ne deviennent majoritaires à la Chambre des représentants, car l'approbation du Sénat exige une majorité qualifiée de 60 voix, alors que les républicains n'avaient que 51 sièges en 2018 (et 53 sièges en 2019).

- Le président Trump insiste sur la nécessité de construire un mur à la frontière, mais les démocrates s'y opposent. Un compromis possible consisterait à allouer des fonds limités à la sécurité frontalière, tout en créant un programme pour redonner des permis de travail aux « dreamers » (personnes qui sont arrivées illégalement aux É.-U. lorsqu'elles étaient mineures).

- À moins que la paralysie dure plusieurs mois, il est peu probable qu'elle ait une incidence négative très prononcée sur l'économie des É.-U. Comme nous l'avons souligné dans notre publication hebdomadaire précédente, la dernière paralysie importante, qui avait duré 16 jours en 2013, n'avait retranché que 0,1 % de la croissance économique pour cette année. En théorie, les dommages devraient même être inférieurs après ajustement en fonction de la durée, car une portion importante du gouvernement fédéral a obtenu un financement préalable cette fois-ci. Sur plus de deux millions d'employés du secteur public fédéral, « seulement » 380 000 ne travaillent pas en raison de la paralysie. Soulignons toutefois que 420 000 autres travaillent sans être payés pour l’instant.

Autres faits intéressants

- Les relations entre les États-Unis et la Chine, qui s'étaient refroidies dans la foulée du conflit commercial, se sont récemment adoucies. Le président américain Donald Trump a émis des commentaires positifs à propos d'un récent entretien téléphonique avec le président de la Chine, Xi Jinping et, en général, au sujet des dernières avancées dans les négociations. De son côté, le président Xi Jinping a déclaré lors d'un récent discours que « la porte s'ouvrira davantage », évoquant ainsi l'orientation de la Chine vers la mondialisation de son économie.

- Les données économiques de la Chine ont révélé une autre diminution récemment. L'indice PMI manufacturier de la Chine a poursuivi sa tendance baissière, chutant sous la barre des 50 pour la première fois en près de trois ans. Notons toutefois que l'indice PMI du secteur non manufacturier, publié simultanément, a réussi à remonter légèrement depuis les très bas niveaux où il se trouvait.

- Le 19 décembre, la Réserve fédérale américaine a comme prévu haussé son taux directeur de 25 pb pour l'établir à 2,375 %. Cela dit, le marché boursier a exprimé son mécontentement, malgré un net adoucissement du ton employé dans le communiqué et dans les prévisions connexes, c’est-à-dire une réduction du nombre de hausses de taux prévues (de trois à deux) en 2019 et la reconnaissance du resserrement des conditions financières. Malheureusement, la Fed ne s'est pas montrée aussi accommodante que ce à quoi le marché s'attendait. Elle a mentionné à maintes reprises que l'économie était solide et soutenu qu’il fallait encore quelques hausses progressives du taux directeur. En comparaison des deux hausses de taux prévues par la Fed en 2019, le marché anticipe aujourd'hui le statu quo sur l’ensemble de l'année, et juge une baisse de taux surprise au début de 2020 plus probable qu'une hausse de taux inattendue à ce moment-là.

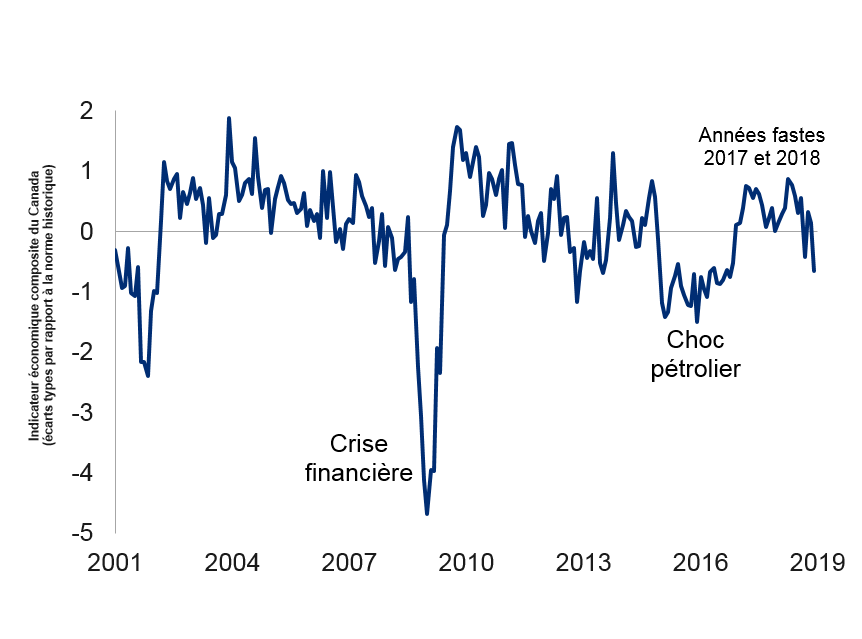

- L’économie canadienne semble ralentir. Toutefois, nous répugnons à en faire grand cas puisque plusieurs facteurs nous ont induits en erreur par le passé. Cela dit, le Baromètre des affaires de la FCEI pris en compte dans notre indicateur composite a subi un fléchissement très marqué. De plus, la faiblesse des prix du pétrole combinée à la baisse de régime du marché immobilier devrait théoriquement entraver la croissance (voir le graphique ci-dessous).

Les indicateurs avancés du Canada signalent un fléchissement

Le Canada devra surmonter des obstacles importants en 2019

Nota : En date de décembre 2018. L'indice composite est établi à l'aide de quatre indicateurs avancés tirés de sondages auprés d'entreprises canadiennes. Sources : FCEI, Haver Analytics, RBC GMA.